Вексель лизинг факторинг

## Вексель, Лизинг, Факторинг: Инструменты Финансирования Бизнеса

В современном бизнес-климате доступно множество финансовых инструментов, которые могут помочь предприятиям расти и добиваться успеха. Вексель, лизинг и факторинг являются тремя основными инструментами, которые могут использоваться для финансирования различных аспектов деятельности бизнеса.

### Вексель

Что такое вексель?

Вексель — это письменное обещание уплатить определенную сумму денег в определенное время в будущем. Его выписывает должник (эмитент) и передается кредитору (держателю). Вексель может быть выставлен на предъявителя, в порядке или на определенное лицо.

Типы векселей:

Существует два основных типа векселей:

Простой вексель: Содержит только безусловное обещание заплатить.

Переводный вексель (тратта): Выдается должником (трассантом) и направляется банку (трассату) с указанием произвести платеж кредитору (ремитенту).

Особенности векселя:

Краткосрочный кредит: Векселя обычно имеют короткий срок погашения, до 1 года.

Высокий уровень надежности: Векселя считаются надежными финансовыми инструментами, поскольку они подкреплены юридически обязывающим обещанием.

Простота в использовании: Векселя относительно просты в создании и использовании.

Использование векселей:

Векселя могут использоваться для различных целей, таких как:

Кредитование поставок

Финансирование оборотного капитала

Урегулирование дебиторской задолженности

### Лизинг

Что такое лизинг?

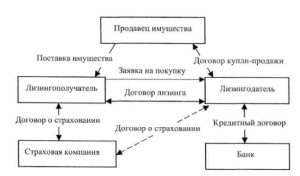

Лизинг — это соглашение, в соответствии с которым одна сторона (арендодатель) предоставляет другой стороне (арендатору) право использовать определенное имущество в течение определенного периода времени в обмен на регулярные платежи (лизинговых платежей).

Типы лизинга:

Существует два основных типа лизинга:

Операционный лизинг: Арендатор не принимает на себя право собственности на имущество и может отменить договор в любой момент.

Финансовый лизинг: Арендатор по существу приобретает имущество в конце срока лизинга и принимает на себя большую часть рисков и вознаграждений, связанных с владением имуществом.

Особенности лизинга:

Улучшенный доступ к капиталу: Лизинг позволяет предприятиям приобретать оборудование и другие активы без крупных первоначальных капитальных вложений.

Налоговые льготы: Лизинговые платежи часто учитываются как операционные расходы, что может привести к снижению налогооблагаемой базы.

Гибкость: Договоры лизинга могут быть адаптированы к конкретным потребностям бизнеса, включая параметры платежей и сроки.

Использование лизинга:

Лизинг может использоваться для финансирования приобретения различных активов, таких как:

Оборудование

Транспортные средства

Недвижимость

### Факторинг

Что такое факторинг?

Факторинг — это финансовая сделка, в которой компания продает свою дебиторскую задолженность факторинговой компании. Факторинговая компания авансирует компании до 80% от стоимости дебиторской задолженности и берет на себя риск ее взыскания.

Типы факторинга:

Существует несколько типов факторинга, в том числе:

С регрессом: Продавец несет ответственность за любые непогашенные дебиторские задолженности.

Без регресса: Факторинговая компания берет на себя весь риск неплатежеспособности клиентов.

На основе оборота: Факторинговые услуги предоставляются на постоянной основе для всей дебиторской задолженности компании.

Единичный: Факторинг предоставляется для отдельных счетов-фактур или партий дебиторской задолженности.

Особенности факторинга:

Немедленный приток денежных средств: Предприятия могут получить до 80% от стоимости дебиторской задолженности в течение нескольких дней.

Устранение риска неплатежей: Факторинговая компания берет на себя риск неплатежеспособности клиентов, освобождая продавца от этого риска.

Улучшение управления дебиторской задолженностью: Факторинговые компании часто предоставляют услуги по управлению дебиторской задолженностью, помогая предприятиям отслеживать счета-фактуры и собирать платежи.

Использование факторинга:

Факторинг может быть полезным для предприятий, которые:

Имеют высокую дебиторскую задолженность

Испытывают проблемы с взысканием долгов

Нуждаются в быстром притоке денежных средств

## Сравнение Векселя, Лизинга и Факторинга

| Характеристика | Вексель | Лизинг | Факторинг |

|—|—|—|—|

| Цель | Финансирование краткосрочных нужд | Финансирование активов | Финансирование дебиторской задолженности |

| Риск | Несет должник | Несет арендодатель или арендатор | Несет факторинговая компания |

| Срок | Короткий (до 1 года) | Может быть от среднего до долгосрочного | Короткосрочный (обычно до 90 дней) |

| Платежи | Единовременный платеж в конце срока | Регулярные платежи в течение срока действия договора | Регулярные платежи или единовременный аванс |

| Собственность | Активы остаются собственностью должника | Активы могут перейти в собственность арендатора | Активы остаются собственностью факторинговой компании |

| Налоговые льготы | Может использоваться для снижения налогооблагаемой базы | Может предоставлять налоговые льготы | Может использоваться для снижения налогооблагаемой базы |

| Гибкость | Относительно низкая | Средняя | Высокая |

## Выбор Подходящего Инструмента Финансирования

Выбор подходящего инструмента финансирования для вашего бизнеса зависит от ваших конкретных потребностей и обстоятельств. Вот несколько факторов, которые следует учитывать:

Цель финансирования: Для чего вам нужны денежные средства?

Риск: Какой уровень риска вы готовы взять на себя?

Срок: Как долго вам нужны денежные средства?

Налоговые последствия: Как финансирование повлияет на вашу налоговую ситуацию?

Гибкость: Насколько гибким должен быть финансирование?

Проконсультируйтесь с финансовым консультантом, чтобы определить наилучший инструмент финансирования для вашего бизнеса.