Оперативный лизинг кто балансодержатель

## Оперативный Лизинг и Балансодержатель

### Определение Оперативного Лизинга

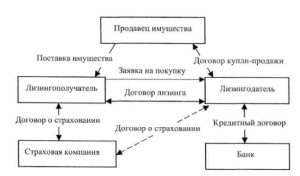

Оперативный лизинг — это тип финансирования, при котором лизингодатель приобретает актив и сдает его в аренду лизингополучателю на фиксированный период. По истечении этого срока лизингополучатель может вернуть актив, продлить лизинг или приобрести актив.

### Балансодержатель в Оперативном Лизинге

Балансодержатель — это сторона, владеющая активом и несет ответственность за его учет в финансовой отчетности. В оперативном лизинге балансодержателем всегда является лизингодатель.

### Ответственность Балансодержателя

Балансодержатель несет следующие обязанности:

Финансирование приобретения актива

Бухгалтерский учет актива

Обслуживание и ремонт актива

Риски, связанные с владением активом (например, устаревание, технологические изменения)

### Бухгалтерский Учет Оперативного Лизинга для Балансодержателя

В финансовой отчетности лизингодателя актив, сданный в оперативный лизинг, учитывается как долгосрочный актив. Дебиторская задолженность лизингополучателя учитывается как дебиторская задолженность.

### Учет Расходов на Оперативный Лизинг для Балансодержателя

Расходы на оперативный лизинг отражаются в отчете о прибылях и убытках лизингодателя в виде дохода от аренды. Расходы включают:

Амортизация актива

Процентные расходы на финансирование

Расходы на обслуживание и ремонт

### Преимущества Балансодержания для Лизингодателя

Финансовые преимущества:

Дополнительный источник дохода

Улучшенный денежный поток

Диверсификация рисков

Нефинансовые преимущества:

Улучшение отношений с клиентами

Расширение рынка

Увеличение доли рынка

### Риски Балансодержания для Лизингодателя

Финансовые риски:

Риск неплатежеспособности лизингополучателя

Риск обесценивания актива

Риск изменения процентных ставок

Нефинансовые риски:

Риск технологического устаревания актива

Риск некачественного обслуживания актива

Риск судебных разбирательств с лизингополучателем

### Управление Рисками Балансодержания

Лизингодатели могут управлять рисками балансодержания с помощью следующих методов:

Тщательный отбор лизингополучателей

Тщательная оценка активов

Наличие страхового покрытия

Заключение договоров на техническое обслуживание и ремонт

Регулярный мониторинг лизингополучателей и активов

## Альтернативы Балансодержанию для Лизингодателя

В некоторых случаях лизингодатели могут рассмотреть альтернативы балансодержанию, включая:

Продажа и обратная аренда: Лизингодатель продает актив лизингополучателю, а затем сдает его обратно в аренду лизингополучателю.

Финансовый лизинг: Лизингодатель финансирует покупку актива лизингополучателем, но лизингополучатель становится балансодержателем.

Кредитование с правом регресса: Лизингодатель предоставляет лизингополучателю кредит для приобретения актива, но лизингодатель имеет право регресса к лизингополучателю в случае невыполнения обязательств.

## Выбор Балансодержателя в Оперативном Лизинге

Выбор балансодержателя в оперативном лизинге зависит от конкретных обстоятельств сделки и финансовых возможностей сторон. Лизингодатели обычно предпочитают быть балансодержателями, если у них есть возможности для финансирования и управления активами. Однако в некоторых случаях альтернативы балансодержанию могут быть более подходящими.