Методы финансирования инвестиционных проектов лизинг

## Методы Финансирования Инвестиционных Проектов: Лизинг

### Введение

Лизинг является одним из широко используемых методов финансирования инвестиционных проектов в современном мире бизнеса. Он предоставляет гибкую альтернативу традиционному кредитованию, позволяя предприятиям приобретать активы и оборудование без полной оплаты их стоимости.

Данная статья углубленно исследует лизинг как метод финансирования, включая его типы, преимущества и недостатки, а также процесс ведения лизинговых операций.

### Типы Лизинга

Существуют различные типы лизинга, каждый из которых соответствует конкретным потребностям и предпочтениям. Основные типы включают:

1. Финансовый лизинг

Характеристики:

Длительный срок, обычно покрывающий большую часть полезной жизни актива

Обычно не предусматривает права выкупа актива в конце срока лизинга

Арендатор принимает на себя риски и выгоды, связанные с активом

Преимущества:

Низкие ежемесячные платежи

Передача рисков собственности арендатору

Налоговые льготы

Недостатки:

Отсутствие права собственности на актив

Ограничения по модификациям и перепродаже актива

2. Операционный лизинг

Характеристики:

Короткий срок, обычно менее половины полезного срока актива

Арендатор имеет право выкупа актива в конце срока лизинга

Арендодатель сохраняет риски и выгоды, связанные с активом

Преимущества:

Гибкость, так как легко можно прекратить договор лизинга

Меньшая ответственность, чем по финансовому лизингу

Часто включают дополнительные услуги, такие как техническое обслуживание и ремонт

Недостатки:

Более высокие ежемесячные платежи

Ограниченные возможности модификации актива

3. Сейл-лизинг

Характеристики:

Арендатор продает актив арендодателю с условием его обратной аренды в течение определенного периода

Арендатор продолжает использовать актив в течение срока лизинга

Преимущества:

Получение наличных для первоначального капитала

Сохранение контроля над активом

Улучшение финансовых показателей

Недостатки:

Ограниченные возможности модификации актива

Риск потери актива при невыполнении условий лизинга

### Преимущества Лизинга

По сравнению с традиционным кредитованием лизинг предлагает множество преимуществ, в том числе:

Сохранение капитала: Лизинг позволяет предприятиям приобретать активы и оборудование, не расходуя большие суммы капитала на их покупку.

Гибкость: Лизинговые договоры могут быть адаптированы к конкретным потребностям и финансовому положению предприятия.

Налоговые льготы: Лизинговые платежи часто могут быть отнесены к расходам, снижая налогооблагаемую прибыль.

Улучшение финансовых показателей: Лизинг может помочь улучшить финансовые показатели предприятия путем увеличения операционной прибыли и снижения коэффициента задолженности.

Безопасность: В случае финансового лизинга арендатор принимает на себя риски, связанные с активом, освобождая арендодателя от любой ответственности.

### Недостатки Лизинга

Наряду с преимуществами лизинг также имеет некоторые недостатки:

Ограниченное право собственности: По финансовому лизингу арендатор не получает права собственности на актив, что ограничивает возможности модификации и перепродажи.

Более высокие общие расходы: Общая стоимость лизинга обычно выше, чем стоимость покупки актива за счет процентных выплат и других расходов.

Ограничения по модификациям: Лизинговые договоры часто ограничивают модификации или переоборудование актива, что может ограничить возможности его использования.

Риск невыполнения обязательств: Невыполнение условий лизингового договора может привести к прекращению договора и изъятию актива.

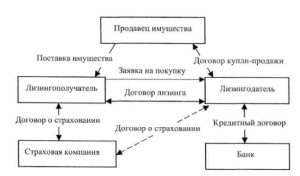

### Процесс Ведения Лизинговых Операций

Процесс ведения лизинговых операций обычно включает следующие шаги:

1. Идентификация потребности: Предприятие определяет потребность в активе или оборудовании для своей деятельности.

2. Оценка вариантов: Предприятие рассматривает варианты финансирования, включая лизинг, кредитование и другие источники капитала.

3. Выбор лизингодателя: Предприятие выбирает лизинговую компанию на основе ее предложения, ставок и условий.

4. Переговоры: Предприятие и лизингодатель договариваются о сроках лизинга, платежах и других условиях.

5. Структурирование лизинга: Лизинговые условия официально оформляются в виде лизингового договора.

6. Подписание договора: Предприятие и лизингодатель подписывают договор лизинга.

7. Использование актива: Предприятие получает актив и использует его в своей деятельности в течение срока лизинга.

8. Выкуп или возврат актива: В конце срока лизинга предприятие может выкупить актив, вернуть его или продлить аренду по обновленному договору.

### Налоговые Последствия Лизинга

Налоговые последствия лизинга различаются в зависимости от типа лизинга и юрисдикции.

Финансовый лизинг обычно рассматривается как финансирование и облагается налогом как кредит. Лизинговые платежи отнесены к расходам, а налоговый вычет на амортизацию не предоставляется.

Операционный лизинг обычно рассматривается как аренда и не облагается налогом как кредит. Лизинговые платежи отнесены к расходам, а налоговый вычет на амортизацию предоставляется арендатору.

### Выбор Лизинга как Метода Финансирования

Решение о выборе лизинга как метода финансирования инвестиционных проектов зависит от ряда факторов, в том числе:

Потребности и цели предприятия

Финансовое положение предприятия

Доступность альтернативных источников финансирования

Налоговые последствия

Условия лизинга, предлагаемые лизинговыми компаниями

### Заключение

Лизинг является ценным инструментом финансирования, который позволяет предприятиям приобретать активы и оборудование без необходимости полной оплаты их стоимости. Он предлагает ряд преимуществ, включая сохранение капитала, гибкость и налоговые льготы. Однако также важно учитывать недостатки, такие как ограниченное право собственности, более высокие общие расходы и риски невыполнения обязательств.

Предприятия должны тщательно оценивать свои потребности и финансовое положение, прежде чем принимать решение о выборе лизинга как метода финансирования. При правильном использовании лизинг может быть эффективным способом поддержки роста и развития бизнеса.