Лизинг с последующим выкупом как называется

## Лизинг с последующим выкупом: Основы, преимущества и недостатки

### Что такое лизинг с последующим выкупом?

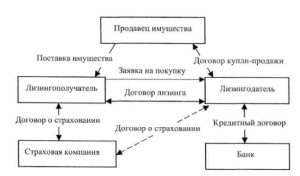

Лизинг с последующим выкупом, также известный как финансовый лизинг или аренда с правом выкупа, представляет собой тип долгосрочного соглашения об аренде, которое предоставляет арендатору возможность приобрести лизинговое имущество по истечении срока аренды. Этот вариант финансирования часто используется для приобретения дорогостоящих активов, таких как автомобили, оборудование и недвижимость.

### Как работает лизинг с последующим выкупом?

Лизинг с последующим выкупом typically осуществляется следующим образом:

1. Выбор имущества: Арендатор выбирает актив, который они хотят приобрести в лизинг.

2. Срок аренды: Арендатор и арендодатель согласовывают срок аренды. Сроки могут варьироваться от нескольких месяцев до нескольких лет.

3. Выкупная стоимость: Во время переговоров согласовывается выкупная стоимость имущества. Это сумма, которую арендатор должен будет заплатить, чтобы приобрести имущество по истечении срока аренды.

4. Ежемесячные платежи: Арендатор производит ежемесячные платежи, которые покрывают проценты, основную сумму долга и (в некоторых случаях) страхование и налоги.

5. Опция выкупа: По истечении срока аренды у арендатора есть возможность приобрести имущество, выплатив выкупную стоимость. В некоторых случаях арендатор также может выбрать продление срока аренды или вернуть имущество.

### Условия лизинга с последующим выкупом

Условия лизинга с последующим выкупом могут варьироваться в зависимости от типа имущества, кредитоспособности арендатора и других факторов. Однако существует несколько общих терминов и условий:

Первоначальный авансовый платеж: Во многих случаях требуется первоначальный авансовый платеж, который снижает ежемесячные платежи и общую стоимость аренды.

Процентная ставка: Процентная ставка — это процент от суммы займа, который арендатор платит за использование денег. Процентные ставки могут быть фиксированными или переменными.

Резервный счет: Резервный счет — это счет, на который переводятся дополнительные платежи, которые можно использовать для покрытия будущих расходов на обслуживание или ремонта.

Страхование: Арендаторы, как правило, обязаны иметь страховку на лизинговое имущество в течение всего срока аренды.

### Преимущества лизинга с последующим выкупом

1. 100% финансирование: Лизинг с последующим выкупом часто позволяет арендаторам получить финансирование на 100% стоимости актива, что может быть полезным для тех, кто не имеет достаточного первоначального взноса.

2. Улучшенный кредитный рейтинг: Регулярные и своевременные платежи по лизингу могут помочь арендаторам улучшить свой кредитный рейтинг.

3. Уменьшение расходов на капитал: Лизинг с последующим выкупом позволяет предприятиям приобрести дорогостоящие активы без необходимости брать в долг значительные суммы. Это может освободить капитал для других инвестиций.

4. Гибкость: Лизинг с последующим выкупом предоставляет арендаторам гибкость в управлении своими активами. Они могут выбрать приобрести имущество в конце срока аренды, продлить срок аренды или вернуть имущество.

5. Налоговые льготы: В некоторых случаях лизинг с последующим выкупом может предоставить арендаторам налоговые льготы, такие как вычет процентов по аренде.

### Недостатки лизинга с последующим выкупом

1. Более высокая стоимость: В целом, лизинг с последующим выкупом дороже, чем обычная аренда или покупка имущества наличными. Это связано с тем, что арендатор оплачивает проценты по сумме займа и может нести дополнительные сборы.

2. Меньше возможностей для настройки: Лизинговое имущество может быть ограничено определенными вариантами настройки или модификации.

3. Штрафы за преждевременное прекращение: Если арендатор решит прекратить лизинг досрочно, ему, как правило, придется уплатить штраф. Эти сборы могут быть значительными.

4. Верхний лимит пробега: Лизинговые договоры с последующим выкупом часто включают верхний лимит пробега, что ограничивает количество миль, которые арендатор может проехать на транспортном средстве в течение срока аренды.

5. Последствия невыполнения обязательств: Если арендатор не выполняет свои обязательства по лизинговому договору, арендодатель может изъять имущество.

### Альтернативы лизингу с последующим выкупом

Помимо лизинга с последующим выкупом, существуют и другие варианты финансирования, которые арендаторы могут рассмотреть:

Покупка наличными: Самый простой и прямой способ приобрести актив — купить его полностью наличными. Этот вариант требует, чтобы у арендатора был достаточный первоначальный капитал.

Традиционная аренда: При традиционной аренде арендатор выплачивает ежемесячную плату за использование актива, но не имеет права собственности на имущество по истечении срока аренды.

Прокат-покупка: Это вариант аренды, который позволяет арендаторам приобрести актив после определенного количества платежей. Однако, в отличие от лизинга с последующим выкупом, арендатор не имеет гарантированного права собственности на имущество.

### Когда стоит рассмотреть лизинг с последующим выкупом?

Лизинг с последующим выкупом может быть хорошим вариантом для арендаторов, которые:

Нуждаются в 100% финансировании

Хотите улучшить свой кредитный рейтинг

Хотите иметь гибкость в управлении своими активами

Могут извлечь выгоду из налоговых льгот

### Когда следует избегать лизинга с последующим выкупом?

Лизинг с последующим выкупом может не быть хорошим вариантом для арендаторов, которые:

Имеют плохой кредитный рейтинг

Не могут позволить себе более высокие расходы

Нужна полная свобода в отношении настройки или модификации актива

Не хотят иметь дело со штрафами за преждевременное прекращение или лимитами пробега

### Заключение

Лизинг с последующим выкупом может быть ценным финансовым инструментом для предприятий и частных лиц, желающих приобрести дорогостоящие активы. Понимание преимуществ и недостатков лизинга с последующим выкупом может помочь арендаторам принимать обоснованные решения и максимизировать преимущества этого типа финансирования. При тщательном планировании и оценке лизинг с последующим выкупом может предоставить арендаторам гибкость, финансовые выгоды и средства для приобретения необходимых активов.