Лизинг как метод инвестиционных проектов

## Лизинг как метод инвестиционных проектов

Лизинг является гибкой формой финансирования, которая позволяет предприятиям приобретать активы, необходимые для их деятельности, без необходимости единовременной уплаты полной стоимости. В отличие от кредитов или аренды, лизинг предоставляет предприятиям возможность использовать активы в течение определенного периода времени, выплачивая регулярные платежи, а затем вернуть или выкупить их по истечении срока договора.

### Преимущества лизинга

Налоговые льготы: Лизинговые платежи часто могут вычитаться из налогооблагаемого дохода предприятия, что приводит к экономии на налогах.

Консервация капитала: Лизинг позволяет предприятиям сохранять оборотный капитал, не делая крупных единовременных инвестиций в активы.

Гибкость: Лизинг предлагает большую гибкость по сравнению с кредитами или арендой, позволяя предприятиям подстраиваться под меняющиеся обстоятельства.

Более низкие процентные ставки: Лизинговые компании часто предлагают более низкие процентные ставки, чем банки, из-за сниженного риска.

Улучшенная платежеспособность: Регулярные лизинговые платежи могут помочь предприятиям улучшить свой показатель платежеспособности и снизить кредитный риск.

### Недостатки лизинга

Ограничение владения: Лизинг не приводит к приобретению актива в собственность предприятия, что может ограничить долгосрочные возможности владения и распоряжения.

Более высокая общая стоимость: Общая стоимость лизинга обычно выше, чем покупка актива за полную стоимость из-за процентов и сборов.

Необходимость обслуживания: В отличие от аренды, лизинг часто предполагает, что предприятие несет ответственность за обслуживание и ремонт актива.

Досрочное расторжение: Расторжение лизингового договора досрочно может привести к штрафам и дополнительным расходам.

Зависимость от лизингодателя: Предприятия, использующие лизинг, зависят от условий, установленных лизингодателем, включая ограничения на использование и передачу актива.

### Типы лизинга

Существует несколько различных типов лизинга, каждый из которых подходит для различных обстоятельств:

1. Операционный лизинг

Краткосрочный (обычно до 5 лет)

Предприятие не обретает права собственности на актив

Более гибкий и простой в управлении

Платежи вычитаются из налога на прибыль

2. Финансовый лизинг

Долгосрочный (обычно более 5 лет)

Предприятие получает право собственности на актив по окончании срока действия договора

Менее гибкий и более сложный в управлении

Платежи не вычитаются из налога на прибыль

3. Сальдо-лизинг

Предприятие приобретает актив за полную стоимость и передает его в лизинг лизинговой компании

Лизинг позволяет предприятию получить возмещение НДС и улучшить свой денежный поток

Рискованный вариант, требующий тщательного планирования

4. Сублизинг

Предприятие, которому принадлежит актив (первоначальный арендатор), передает его в лизинг третьему лицу (субарендатор)

Может использоваться для получения дополнительного дохода или избавления от неиспользуемых активов

### Критерии лизинга

При оценке возможности лизинга предприятия должны учитывать следующие критерии:

Стоимость актива: Чем выше стоимость актива, тем более целесообразным может быть лизинг.

Срок службы актива: Лизинг активов с более коротким сроком службы может быть более выгодным.

Налоговая ситуация: Лизинг может быть более выгодным для предприятий, которые могут вычесть лизинговые платежи из налогооблагаемого дохода.

Финансовое положение: Лизинг может быть жизнеспособным вариантом для предприятий с ограниченным денежным потоком или капиталом.

Условия лизинга: Предприятия должны тщательно изучить условия лизингового договора, включая процентную ставку, срок уплаты и ограничения на использование.

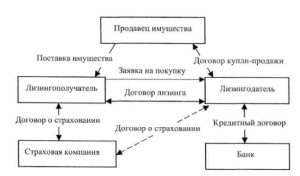

### Процесс лизинга

Процесс лизинга обычно включает следующие шаги:

1. Определение потребностей в активах

2. Изучение вариантов лизинга

3. Подача заявки на лизинг

4. Оценка кредитоспособности

5. Переговоры и заключение договора лизинга

6. Получение актива

7. Управление лизингом

8. Возврат или выкуп актива

### Практическое применение лизинга

Лизинг может быть эффективным способом финансирования различных инвестиционных проектов, включая:

Приобретение оборудования: Лизинг позволяет предприятиям приобрести необходимое оборудование без необходимости расходовать крупную сумму денег.

Обновление технологий: Лизинг предоставляет возможность регулярно обновлять технологические активы, оставаясь на переднем крае инноваций.

Расширение производства: Лизинг может финансировать приобретение дополнительных машин или оборудования для расширения производства.

Снижение рисков: Лизинг может снизить риски, связанные с приобретением активов, так как предприятия не несут ответственности за устаревание или снижение стоимости.

Улучшение финансовых показателей: Лизинг может улучшить финансовые показатели, снижая долговую нагрузку и увеличивая денежный поток.

### Заключение

Лизинг является гибким и эффективным методом инвестирования в активы, необходимые для ведения бизнеса. Он предлагает предприятиям ряд преимуществ, включая налоговые льготы, консервацию капитала и возможность подстраиваться к меняющимся обстоятельствам. Понимая преимущества и недостатки лизинга и тщательно оценивая критерии лизинга, предприятия могут принимать обоснованные решения и использовать лизинг для финансирования своих инвестиционных проектов.