Лизинг как метод финансирования проекта

## Лизинг как Метод Финансирования Проекта

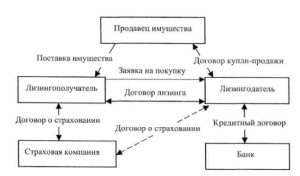

Лизинг — это финансовая операция, в которой одна сторона (арендодатель) предоставляет другой стороне (арендатору) право пользования активом за определенную плату в течение определенного периода. Этот метод финансирования широко используется предприятиями для приобретения основных средств, таких как оборудование, недвижимость и транспортные средства, без необходимости их покупки в полную собственность. В этой статье мы рассмотрим преимущества и недостатки лизинга, различные типы лизинговых соглашений и факторы, которые необходимо учитывать при выборе лизинга в качестве метода финансирования проекта.

### Преимущества Лизинга

Снижение первоначальных затрат: Лизинг позволяет предприятиям приобрести активы без необходимости выплачивать крупную сумму авансом. Это может быть особенно полезно для малых и начинающих предприятий с ограниченными финансовыми ресурсами.

Сохранение капитала: Поскольку активы, приобретаемые по лизинговому соглашению, не являются собственностью арендатора, они не отражаются в бухгалтерском балансе компании. Это освобождает капитал, который можно использовать для других операционных расходов или инвестиций.

Гибкость: Лизинговые соглашения могут быть адаптированы к конкретным потребностям бизнеса. Арендодатели могут предложить различные сроки аренды, величину арендных платежей и условия погашения, чтобы удовлетворить финансовые возможности арендатора.

Доступ к последним технологиям: Лизинг дает предприятиям возможность использовать новейшее оборудование и технологии без необходимости инвестировать значительные средства в покупку.

Налоговые льготы: В некоторых юрисдикциях лизинговые платежи могут быть вычтены из дохода компании при расчете налогов, что приводит к экономии средств.

### Недостатки Лизинга

Ограничения владения: Лизинг не дает арендатору права собственности на актив. По истечении срока аренды актив обычно возвращается арендодателю.

Более высокие общие затраты: Поскольку лизинговые платежи включают в себя как стоимость актива, так и прибыль арендодателя, общие затраты за весь срок действия аренды могут быть выше, чем если бы актив был приобретен в полную собственность.

Ограничения на модификации: Арендодатели могут накладывать ограничения на модификации или изменения актива, приобретенного по лизинговому соглашению. Это может ограничить способность предприятия адаптировать актив к меняющимся потребностям.

Риск расторжения: При невыполнении арендатором условий лизингового соглашения арендодатель может расторгнуть договор и потребовать возврата актива.

Ограничение на получение залогового обеспечения: Активы, приобретенные по лизинговому соглашению, обычно не могут быть использованы в качестве залога для получения дополнительного финансирования.

### Типы Лизинговых Соглашений

Существует множество различных типов лизинговых соглашений, каждый из которых имеет свои уникальные характеристики. Вот несколько наиболее распространенных типов:

Операционный Лизинг:

Длится меньший период, чем срок полезной службы актива.

Арендная плата обычно ниже, чем при финансовом лизинге.

Активы обычно возвращаются арендодателю по истечении срока аренды.

Арендные платежи вычитаются из дохода компании при расчете налогов.

Финансовый Лизинг:

Длится весь срок полезной службы актива.

Арендная плата выше, чем при операционном лизинге.

Арендатор может приобрести актив по остаточной стоимости по истечении срока аренды.

Активы регистрируются в бухгалтерском балансе компании как имущество.

Возвратный Лизинг:

Владелец актива продает его арендодателю и затем берет его обратно в аренду.

Используется для получения немедленной ликвидности или освобождения капитала.

Владелец сохраняет право собственности на актив, несмотря на то, что арендует его.

Лизинг с правом обратного выкупа:

Дает арендатору право выкупа актива по цене, установленной в лизинговом соглашении.

Обычно используется, когда арендатор планирует в конечном итоге приобрести актив.

### Факторы, Учитываемые при Выборе Лизинга

При принятии решения о том, использовать ли лизинг в качестве метода финансирования проекта, предприятия должны учитывать ряд факторов, в том числе:

Бюджет: Лизинг может быть более доступным вариантом для предприятий с ограниченными финансовыми ресурсами.

Тип актива: Одни активы лучше подходят для лизинга, чем другие. Например, оборудование, которое быстро устаревает, лучше всего брать в лизинг.

Срок полезной службы: Срок лизинга должен соответствовать сроку полезной службы актива.

Налоговые последствия: Налоговые льготы, связанные с лизингом, следует учитывать при оценке общей стоимости финансирования.

Гибкость: Лизинговые соглашения должны быть адаптированы к меняющимся потребностям бизнеса.

Сравнение с другими источниками финансирования: Лизинг следует сравнивать с другими источниками финансирования, такими как банковские кредиты или акции, чтобы определить наиболее подходящий вариант.

Заключение

Лизинг является эффективным методом финансирования проекта, который может обеспечить предприятиям ряд преимуществ, таких как снижение первоначальных затрат, сохранение капитала и гибкое использование активов. Однако важно тщательно взвесить преимущества и недостатки лизинга и учитывать конкретные обстоятельства проекта при принятии решения о том, подходит ли этот вариант финансирования. Понимая различные типы лизинговых соглашений и факторы, которые следует учитывать, предприятия могут принять обоснованное решение о том, использовать ли лизинг для финансирования своих проектов.