Лизинг как финансирование малого предпринимательства

## Лизинг как эффективное решение для финансирования малого предпринимательства

Лизинг приобретает все большую популярность среди малых предприятий как гибкое и экономичное средство финансирования оборудования и других бизнес-активов. По сравнению с традиционными кредитами и займами, лизинг предлагает ряд преимуществ, которые могут помочь малым предприятиям процветать в конкурентной деловой среде.

### Что такое лизинг?

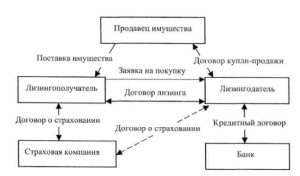

Лизинг — это финансовая сделка, при которой арендодатель (лизингодатель) предоставляет в пользование активы арендатору (лизингополучателю) за определенную плату в течение оговоренного срока. По окончании срока аренды лизингополучатель имеет возможность вернуть актив, приобрести его или продлить аренду.

### Виды лизинга

Существует несколько типов лизинговых соглашений, которые могут быть адаптированы к конкретным потребностям бизнеса:

Операционный лизинг: Краткосрочный лизинг, при котором лизингодатель сохраняет право собственности на актив и несет ответственность за его обслуживание.

Финансовый лизинг: Долгосрочный лизинг, при котором лизингополучатель принимает на себя все риски и выгоды, связанные с активом, и обычно ему предоставляется возможность приобрести актив по окончании срока аренды.

Возвратный лизинг: Сделка, при которой компания продает свой актив лизингодателю, который затем сдает его обратно компании в аренду.

### Преимущества лизинга для малого бизнеса

Гибкость: Лизинг обеспечивает гибкость, необходимую малому бизнесу для адаптации к меняющимся рыночным условиям и потребностям в активах. Сроки аренды и платежи могут быть скорректированы в соответствии с потребностями бизнеса.

Низкие первоначальные затраты: Лизинг обычно требует меньших первоначальных затрат, чем покупка актива, поскольку лизингополучатель не обязан выплачивать полную стоимость актива авансом.

Бюджетирование наличности: Регулярные платежи по лизингу облегчают бюджетирование наличности для малого бизнеса, обеспечивая стабильный поток расходов и снижая риск неожиданных финансовых потрясений.

Сохранение капитала: Лизинг позволяет малому бизнесу сохранить ценный капитал, который можно направить на другие инвестиции в рост.

Налоговые льготы: В некоторых юрисдикциях лизинговые платежи могут быть вычтены из налогооблагаемой прибыли, что приводит к снижению налоговой нагрузки.

### Недостатки лизинга

Ограничение владения: Лизинг не приводит к передаче права собственности на актив лизингополучателю.

Дополнительные расходы: Общая стоимость лизинга может быть выше, чем стоимость покупки актива, из-за процентов, взимаемых лизингодателем.

Ограничения: Лизинговые соглашения могут включать ограничения на использование и модификацию актива.

### Как выбрать лизингодателя

При выборе лизингодателя следует учитывать следующие факторы:

Репутация и опыт: Выбирайте лизингодателя с надежной репутацией и опытом работы в отрасли вашего бизнеса.

Условия лизинга: Внимательно прочитайте и поймите условия лизинга, включая сроки аренды, платежи, штрафы и варианты выкупа.

Клиентское обслуживание: Ищите лизингодателя с высокой степенью обслуживания клиентов и готовностью удовлетворять ваши потребности.

Финансовое положение: Убедитесь, что финансовое положение лизингодателя является стабильным, чтобы гарантировать своевременные платежи и минимальный риск потери бизнеса.

Гибкость: Выбирайте лизингодателя, который готов работать с вами и адаптировать лизинговые соглашения в соответствии с вашими меняющимися потребностями.

### Заключение

Лизинг — это ценный инструмент финансирования для малых предприятий, который может обеспечить гибкость, снизить первоначальные затраты, сохранить капитал и предоставить налоговые льготы. Внимательно изучив преимущества и недостатки лизинга и выбрав подходящего лизингодателя, малые предприятия могут эффективно использовать лизинг для достижения своих деловых целей.