Лизинг как бизнес процесс

## Лизинг: Бизнес-процесс с многочисленными преимуществами

### Что такое лизинг?

Лизинг — это финансовая сделка, при которой лизингодатель (владелец актива) предоставляет право собственности на актив лизингополучателю (пользователю актива) на определенный срок в обмен на регулярные платежи. В отличие от аренды, лизинг обычно влечет за собой более длительный срок и предоставляет лизингополучателю больше возможностей по истечении срока действия договора.

### Типы лизинга

Существует два основных типа лизинга:

Капитальный лизинг (финансовый лизинг): В этом случае лизинговые платежи покрывают значительную часть стоимости актива, и лизингополучатель фактически становится владельцем актива по истечении срока действия договора.

Операционный лизинг: В этом случае лизинговые платежи покрывают эксплуатационные расходы и стоимость амортизации актива, и лизингополучатель не становится владельцем актива по истечении срока действия договора.

### Преимущества лизинга

Лизинг предлагает многочисленные преимущества как для лизингодателей, так и для лизингополучателей:

Преимущества для лизингополучателей:

Консервация капитала: Лизинг позволяет предприятиям приобретать активы без существенного сокращения оборотного капитала.

Гибкость: Лизинг предоставляет предприятиям гибкость в отношении сроков и условий финансирования, что позволяет им адаптироваться к меняющимся бизнес-потребностям.

Упрощенное оформление: Процесс лизинга обычно проще, чем оформление займа или приобретение актива напрямую.

Налоговые льготы: Лизинговые платежи обычно вычитаются из налогооблагаемого дохода, что может снизить налоговое бремя предприятий.

Обновленные технологии: Лизинг позволяет предприятиям легко обновлять свои производственные мощности до последних технологических разработок.

Преимущества для лизингодателей:

Пассивный доход: Лизинг генерирует регулярный пассивный доход для лизингодателей.

Диверсификация: Лизинг может помочь лизингодателям диверсифицировать свой доходный поток.

Сохранение активов: Лизинг позволяет лизингодателям сохранить право собственности на свои активы даже после того, как их используют другие.

Амортизация налогов: Лизинговые платежи подлежат амортизации для лизингодателей, что может снизить их налоговое бремя.

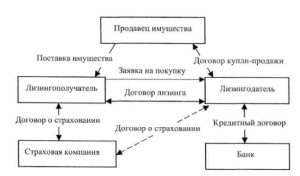

### Процесс лизинга

Процесс лизинга обычно включает следующие шаги:

1. Оценка потребностей: Лизингополучатель определяет свои потребности в активах и условия лизинга, которые им необходимы.

2. Поиск лизингодателя: Лизингополучатель ищет лизингодателей, которые могут удовлетворить его потребности в активах и предложить приемлемые условия лизинга.

3. Подготовка заявки на лизинг: Лизингополучатель подает заявку на лизинг, включающую финансовую информацию и подробные сведения о желаемых условиях лизинга.

4. Анализ заявки: Лизингодатель оценивает заявку на лизинг и определяет кредитное качество лизингополучателя и риски, связанные со сделкой.

5. Заключение договора: Если заявка одобрена, лизингодатель и лизингополучатель заключают договор лизинга, в котором излагаются условия сделки.

6. Поставка актива: Активы доставляются лизингополучателю, который несет ответственность за их техническое обслуживание и ремонт в течение срока действия договора.

7. Завершение лизинга: По истечении срока действия договора лизингополучатель может выкупить актив, вернуть его лизингодателю или продлить договор лизинга на дополнительных условиях.

### Управление рисками при лизинге

И лизингодатели, и лизингополучатели должны учитывать определенные риски, связанные с лизинговыми сделками.

Риски для лизингодателей:

Кредитный риск: Риск, что лизингополучатель не сможет выполнять обязательства по лизинговым платежам.

Риск обесценения: Риск, что рыночная стоимость актива снизится и лизингополучатель не сможет покрыть полную стоимость актива на конец срока действия договора.

Риск мошенничества: Риск, что лизингополучатель может совершить мошенничество или неправомерно использовать актив.

Риски для лизингополучателей:

Финансовый риск: Риск того, что лизинговые платежи станут непомерным финансовым бременем.

Риск изменения условий: Риск того, что лизингодатель изменит условия договора лизинга, например, увеличит лизинговые платежи или сократит срок действия договора.

Риск устаревания: Риск того, что актив устареет до истечения срока действия договора лизинга, что приведет к финансовым потерям для лизингополучателя.

### Заключение

Лизинг — это ценный бизнес-процесс, который предлагает множество преимуществ как для лизингодателей, так и для лизингополучателей. Предоставляя доступ к активам без существенного капиталовложения и большую гибкость в отношении финансирования и владения активами, лизинг может стать эффективным инструментом для оптимизации бизнес-операций и достижения стратегических целей.