Лизинг что это за препарат

Лизинг: Подробное Руководство о Типах, Преимуществах и Недостатках

## Введение

Лизинг является популярной формой финансирования, которую используют предприятия и физические лица для приобретения активов и оборудования, не покупая их напрямую. Понимание концепции лизинга и его различных типов может помочь вам принимать обоснованные решения при аренде активов. В этой статье мы предоставим подробное руководство по лизингу, его преимуществам, недостаткам и различным типам.

### Основные Понятия Лизинга

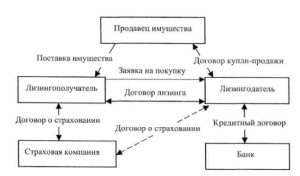

Лизинг — это договорное соглашение, в котором арендатор (вы) соглашается арендовать актив у арендодателя (собственника актива) на определенный срок и за определенную арендную плату. Арендная плата обычно выплачивается ежемесячно или ежеквартально. В конце срока лизинга вы можете вернуть актив арендодателю, выкупить его или продолжить аренду по обновленному договору.

Основные Стороны в Лизинговой Сделке:

Арендатор: Сторона, которая арендует актив.

Арендодатель: Сторона, которая владеет активом и сдает его в аренду.

Предмет Лизинга: Актив, который сдается в аренду.

## Типы Лизинга

Существует множество типов лизинга, каждый из которых имеет свои особенности и подходит для разных потребностей. Ниже приведены наиболее распространенные типы:

### 1. Операционный Лизинг

Операционный лизинг является краткосрочным соглашением, обычно сроком до одного года.

Арендная плата покрывает только стоимость использования актива.

Арендатор не может выкупить актив по истечении срока лизинга.

### 2. Финансовый Лизинг

Финансовый лизинг представляет собой долгосрочное соглашение (обычно более 75% от срока полезного использования актива).

Арендная плата покрывает как стоимость использования, так и стоимость приобретения актива.

Арендатор имеет возможность выкупить актив по истечении срока лизинга.

### 3. Чистый Лизинг

Чистый лизинг — это финансовый лизинг, при котором арендатор берет на себя все риски и преимущества, связанные с активом.

Арендодатель не сохраняет остаточной стоимости актива по истечении срока лизинга.

### 4. Лизинг с Полным Сервисом

Лизинг с полным сервисом — это финансовый лизинг, где арендодатель предоставляет дополнительные услуги, такие как обслуживание и ремонт.

Эти услуги могут быть включены в арендную плату или оплачиваться отдельно.

### 5. Сейл-лизинг

Сейл-лизинг — это тип финансового лизинга, в котором арендатор продает актив арендодателю за его рыночную стоимость, а затем берет его в аренду.

Преимущества Лизинга

Лизинг предлагает ряд преимуществ по сравнению с прямой покупкой активов:

1. Сохранение Капитала:

Лизинг позволяет предприятиям и физическим лицам приобретать активы без значительных первоначальных вложений, сохраняя капитал для других инвестиций.

2. Гибкость:

Лизинг обеспечивает гибкость, позволяя вам обновлять активы по мере развития технологий или изменения потребностей.

3. Налоговые Льготы:

В некоторых странах арендные платежи могут быть вычтены из налогооблагаемого дохода, что снижает общие затраты.

4. Сокращение Рисков:

При операционном лизинге арендатор не несет ответственности за остаточную стоимость актива, снижая потенциальные финансовые риски.

5. Лучший Доступ к Оборудованию:

Лизинг может предоставить доступ к дорогому оборудованию и технологиям, которые в противном случае были бы недоступны в случае прямой покупки.

Недостатки Лизинга

Наряду с преимуществами, лизинг также имеет некоторые недостатки:

1. Более Высокие Общие Расходы:

В долгосрочной перспективе общие затраты на лизинг могут оказаться выше, чем прямая покупка из-за дополнительной уплаты арендной платы.

2. Ограничения:

Арендаторы могут быть ограничены в возможностях модификации или продажи активов во время срока лизинга.

3. Отсутствие Собственности:

С операционным лизингом арендатор никогда не приобретает актив в собственность, что может привести к дополнительным расходам на обновление или аренду.

4. Дополнительные Расходы:

Некоторые лизинговые договоры могут включать дополнительные расходы, такие как плата за расторжение контракта или страхование.

Процесс Лизинга

Процесс лизинга обычно включает в себя следующие шаги:

1. Выбор Актива:

Определите актив, который вам нужен для аренды.

2. Поиск Арендодателя:

Исследуйте и выберите арендодателя с хорошей репутацией и подходящими условиями.

3. Запрос Котировок:

Получите котировки от нескольких арендодателей, указав желаемый актив и условия лизинга.

4. Переговоры:

Ведите переговоры с арендодателями, чтобы обеспечить наиболее благоприятные условия, включая арендную плату, срок и условия выкупа.

5. Заключение Договора:

Подпишите договор лизинга, который четко излагает условия соглашения.

## Важные Соображения при Лизинге

Перед заключением договора лизинга необходимо учитывать несколько важных факторов:

1. Финансовое Положение:

Убедитесь, что у вас достаточно финансовых средств для покрытия арендных платежей на протяжении срока лизинга.

2. Выбор Акта:

Тщательно оцените активы и убедитесь, что они соответствуют вашим потребностям и ожиданиям.

3. Условия Договора:

Обратите пристальное внимание на условия договора лизинга, такие как арендная плата, срок и условия выкупа, прежде чем подписывать его.

4. Скрытые Расходы:

Убедитесь, что вы понимаете все потенциальные расходы, связанные с лизингом, такие как плата за обслуживание или страхование.

5. Будущие Потребности:

Рассмотрите свои будущие потребности и как лизинг может соответствовать им или помешать им.

Заключение

Лизинг является ценным и гибким инструментом финансирования, который может обеспечить значительные преимущества для предприятий и физических лиц. Понимая различные типы лизинга, преимущества и недостатки, вы можете принимать обоснованные решения, которые соответствуют вашим конкретным потребностям. Тщательное взвешивание факторов и консультирование с экспертами может помочь вам оптимизировать использование лизинга и максимизировать его выгоды.