Как зачесть ндс с лизинга

## Как зачесть НДС с лизинга

### Введение

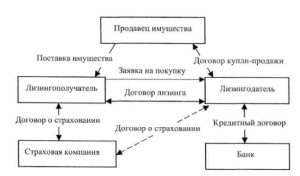

Лизинг — это распространенный способ приобрести активы, не неся больших первоначальных затрат. Однако включение НДС в платежи по лизингу может вызвать путаницу. В этой статье мы рассмотрим, как зачитывать НДС с лизинга, чтобы обеспечить соблюдение налогового законодательства и оптимизировать денежный поток.

### Типы лизинга и НДС

Существуют два основных типа лизинга:

Операционный лизинг: При операционном лизинге лизингодатель сохраняет право собственности на актив на протяжении всего срока действия договора аренды. Платежи по операционному лизингу обычно облагаются НДС.

Финансовый лизинг: При финансовом лизинге лизингополучатель в конечном итоге приобретает право собственности на актив. Платежи по финансовому лизингу, как правило, не облагаются НДС, так как они считаются формой продажи.

### Зачет НДС

Компании, которые являются плательщиками НДС, могут зачитывать НДС, включенный в платежи по лизингу. Это означает, что они могут вычесть сумму НДС из своего налогового обязательства.

Чтобы зачесть НДС, компания должна:

Иметь действительное свидетельство о регистрации по НДС.

Быть указанным в качестве лизингополучателя в договоре аренды.

Получить счет-фактуру с указанием НДС от лизингодателя.

Представить счет-фактуру и другие необходимые документы в налоговую службу.

### Учет зачисленного НДС

Зачисленный НДС должен быть отражен в налоговом учете компании. Это можно сделать путем:

Использования счета НДС: Компания может создать отдельный счет для учета зачисленного НДС с лизинга.

Добавления к декларации по НДС: Сумма зачисленного НДС может быть добавлена к общей сумме НДС, подлежащего вычету, в декларации по НДС.

### Особые случаи

Существуют некоторые особые случаи, которые следует учитывать при зачете НДС с лизинга:

Лизинг транспортных средств: НДС на лизинг транспортных средств может быть зачтен только при определенных условиях, таких как использование транспортного средства в коммерческих целях.

Лизинг недвижимости: НДС на лизинг недвижимости может быть зачтен только при определенных условиях, таких как использование недвижимости для налогооблагаемых поставок.

Лизинг в юрисдикциях с разными ставками НДС: Если лизинг осуществляется в разных юрисдикциях с разными ставками НДС, необходимо учитывать различные правила зачета НДС.

### Преимущества зачета НДС с лизинга

Зачет НДС с лизинга может иметь ряд преимуществ для компаний:

Снижение налогового обязательства: Зачет НДС уменьшает общую сумму НДС, которую компания должна уплатить в налоговую службу.

Улучшение денежного потока: Зачет НДС может увеличить денежный поток компании, высвобождая средства, которые в противном случае были бы уплачены в виде НДС.

Оптимизация налогового планирования: Зачет НДС может помочь компаниям оптимизировать свой налоговый план и минимизировать налоговые обязательства.

### Заключение

Зачет НДС с лизинга может быть сложной задачей. Компании должны тщательно понимать правила и требования, связанные с зачетом НДС, чтобы обеспечить соблюдение налогового законодательства и оптимизировать свой налоговый статус. Рекомендуется консультироваться с налоговым консультантом или бухгалтером для получения дополнительной информации и помощи.