Как принимаются расходы при усн по лизингу

## Признание расходов по лизингу при УСН

Упрощенная система налогообложения (УСН) применяется небольшими предприятиями, которые соответствуют определенным критериям. Применение УСН предусматривает особый порядок учета и признания расходов. В данной статье мы рассмотрим, как принимаются расходы по лизингу при УСН.

### Общие положения о признании расходов при УСН

При УСН расходы учитываются по методу начисления. Это означает, что расходы признаются в том отчетном периоде, в котором они возникли, независимо от фактической оплаты.

Однако следует учитывать, что при УСН признаются не все расходы. К расходам, которые не учитываются при УСН, относятся:

Расходы, связанные с получением доходов, не облагаемых налогом при УСН;

Расходы на приобретение основных средств;

Расходы на капитальный ремонт основных средств;

Расходы на формирование резервов и фондов;

Некоторые другие расходы, предусмотренные налоговым законодательством.

### Признание расходов по лизингу при УСН

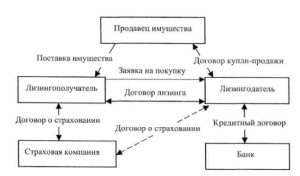

Лизинг представляет собой вид аренды, при котором арендатор (лизингополучатель) получает право пользования имуществом арендодателя (лизингодателя) на определенный срок за установленную плату (лизинговые платежи).

При УСН расходы по лизингу учитываются в зависимости от выбранного объекта налогообложения:

1. Доходы минус расходы

При объекте налогообложения «доходы минус расходы» лизинговые платежи признаются в составе расходов в порядке, установленном для учета расходов на аренду.

Расходы на аренду признаются в составе расходов в том отчетном периоде, в котором они возникли, независимо от фактического перечисления лизингодателю.

2. Доходы

При объекте налогообложения «доходы» лизинговые платежи не признаются в составе расходов.

### Условия признания расходов по лизингу при УСН

Для признания лизинговых платежей в составе расходов при УСН необходимо соблюдение следующих условий:

Договор лизинга должен быть заключен в письменной форме;

Имущество, полученное в лизинг, должно использоваться для ведения предпринимательской деятельности;

Лизингодатель должен быть российской организацией или индивидуальным предпринимателем.

### Документальное подтверждение расходов по лизингу

Расходы по лизингу должны быть документально подтверждены. К таким документам относятся:

Договор лизинга;

График лизинговых платежей;

Счета-фактуры, акты выполненных работ (услуг) от лизингодателя.

### Особенности признания расходов по лизингу при УСН с объектом налогообложения «доходы минус расходы»

Если организация применяет УСН с объектом налогообложения «доходы минус расходы», то необходимо учитывать следующие особенности:

В состав расходов включаются не только лизинговые платежи, но и другие расходы, связанные с использованием имущества, полученного в лизинг (например, расходы на ремонт, содержание и эксплуатацию).

Расходы на приобретение права выкупа имущества, полученного в лизинг, также включаются в состав расходов.

### Пример признания расходов по лизингу при УСН

Организация, применяющая УСН с объектом налогообложения «доходы минус расходы», заключила договор лизинга на автомобиль сроком на 3 года. Сумма лизинговых платежей составляет 1 000 000 рублей. Организация ежемесячно перечисляет лизингодателю по 27 777,78 рублей.

В составе расходов за отчетный период организация учитывает лизинговые платежи в размере 27 777,78 рублей.

### Ответственность за необоснованное признание расходов по лизингу при УСН

Налоговые органы могут провести проверку правильности учета расходов, в том числе и расходов по лизингу. В случае выявления необоснованного признания расходов налоговые органы могут доначислить налог и пени, а также привлечь налогоплательщика к ответственности.

### Заключение

Правильный учет расходов по лизингу при УСН является важным аспектом налогового учета. Необходимо учитывать особенности учета расходов при выбранном объекте налогообложения и своевременно документировать расходы. Соблюдение требований налогового законодательства позволит избежать претензий со стороны налоговых органов и сохранить налоговую выгоду.