Чем лизинг от факторинга отличается

Чем лизинг от факторинга отличается: Полное руководство

Введение

Финансирование бизнеса имеет решающее значение для его успеха. Поскольку существует множество вариантов финансирования, бывает сложно определить, какой из них лучше всего подходит для ваших конкретных потребностей. Два наиболее распространенных вида финансирования — лизинг и факторинг — имеют разные характеристики и преимущества. Эта всеобъемлющая статья предоставит подробное сравнение лизинга и факторинга, помогая вам принять обоснованное решение о том, какой вариант соответствует потребностям вашего бизнеса.

Различия между лизингом и факторингом

Определение

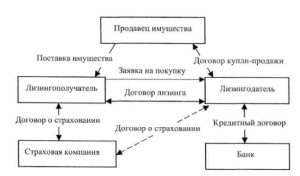

Лизинг: Соглашение, согласно которому лизингодатель предоставляет лизингополучателю актив (например, оборудование или транспортное средство) в аренду на определенный срок за регулярные платежи. По окончании срока аренды лизингополучатель может купить актив по остаточной стоимости или вернуть его лизингодателю.

Факторинг: Финтех-услуга, при которой бизнес продает свои неоплаченные счета-фактуры факторинговой компании за наличные авансом. Факторинговая компания берет на себя управление счетами-фактурами, сбор платежей и предоставление услуг по дебиторской задолженности.

Предмет финансирования

Лизинг: Физические активы, такие как оборудование, машины, транспортные средства и недвижимость.

Факторинг: Неоплаченные счета-фактуры, выпущенные клиентам за товары или услуги.

Собственность актива

Лизинг: Право собственности остается за лизингодателем на протяжении всего срока аренды. В зависимости от условий арендного договора лизингополучатель может приобрести право собственности на актив по окончании срока аренды.

Факторинг: Право собственности на неоплаченные счета-фактуры переходит к факторинговой компании, которая становится кредитором клиентов.

Платежи и сроки

Лизинг: Обычно предусматривает регулярные ежемесячные платежи на протяжении всего срока аренды. Сроки аренды могут варьироваться от нескольких месяцев до нескольких лет.

Факторинг: Платежи осуществляются факторинговой компании в виде авансов на основе стоимости неоплаченных счетов-фактур. Факторы могут предлагать гибкие условия погашения и могут учитывать индивидуальные потребности бизнеса.

Учетная обработка

Лизинг: Операционный лизинг учитывается как операционные расходы, а финансовый лизинг — как обязательство и актив.

Факторинг: Счета-фактуры, проданные факторинговой компании, удаляются с баланса бизнеса, что улучшает коэффициенты ликвидности.

Преимущества и недостатки лизинга

Преимущества

Оптимизация денежных потоков: Лизинг позволяет бизнесу приобрести необходимые активы, не опустошая свои денежные резервы. Регулярные платежи могут быть более управляемыми, чем крупные единовременные расходы.

Налоговые льготы: Платежи по операционному лизингу полностью вычитаются из налогов, что снижает налоговое бремя.

Гибкость: Лизинговые договоры могут быть адаптированы к конкретным потребностям бизнеса, включая гибкие сроки аренды и варианты модернизации.

Обновленное оборудование: Лизинг позволяет бизнесу постоянно обновлять свое оборудование без необходимости крупного капиталовложения.

Недостатки

Отсутствие права собственности: Лизингополучатель не становится владельцем актива до тех пор, пока не истечет срок аренды.

Ограничения по использованию: Лизинговые договоры могут содержать ограничения по использованию актива и требования к техническому обслуживанию.

Финансовые обязательства: Лизинговые платежи являются обязательствами, которые необходимо выполнять на протяжении всего срока аренды, даже если актив больше не нужен.

Ограниченные варианты: Выбор активов для лизинга может быть ограничен по сравнению с покупкой.

Преимущества и недостатки факторинга

Преимущества

Повышение ликвидности: Факторинг обеспечивает мгновенные денежные средства для неоплаченных счетов-фактур, улучшая ликвидность бизнеса.

Улучшение дебиторской задолженности: Факторинговые компании берут на себя управление счетами-фактурами и сбор платежей, освобождая бизнес от этих обязанностей.

Снижение риска: Факторинг снижает риск неплатежей, поскольку факторинговая компания принимает на себя риск неплатежеспособности клиента.

Улучшение показателей отчетности: Продажа счетов-фактур факторинговой компании удаляет обязательства с баланса бизнеса, улучшая коэффициенты ликвидности и оборачиваемости.

Недостатки

Комиссионные и сборы: Факторинговые компании взимают комиссионные и сборы за свои услуги, которые могут увеличить общую стоимость финансирования.

Утрата контроля: Факторинг означает утрату контроля над счетами-фактурами, поскольку факторинговая компания становится кредитором и занимается сбором платежей.

Репутационные риски: Несоответствующая работа факторинговой компании может негативно повлиять на репутацию бизнеса.

Ограничения по приемлемости: Не все счета-фактуры приемлемы для факторинга, а факторинговые компании могут иметь отраслевые или кредитные ограничения.

Когда следует использовать лизинг?

Лизинг подходит для бизнеса, которому необходимо приобрести активы для своей операционной деятельности, когда:

Денежные потоки ограничены и единовременные расходы невозможны.

Активы часто необходимо обновлять или заменять.

Налоговые льготы являются приоритетом.

Требуется гибкость в использовании и финансировании активов.

Когда следует использовать факторинг?

Факторинг является подходящим вариантом финансирования для бизнеса с:

Значительной дебиторской задолженностью или неоплаченными счетами-фактурами.

Потребность в мгновенной ликвидности для улучшения денежных потоков.

Высокие расходы на сбор платежей и управление дебиторской задолженностью.

Уверенность в надежности своих клиентов.

Заключение

Лизинг и факторинг предлагают предприятиям различные варианты финансирования, каждый из которых имеет свои преимущества и недостатки. Лизинг подходит для приобретения активов и оптимизации денежных потоков, в то время как факторинг обеспечивает мгновенную ликвидность и улучшение дебиторской задолженности. Тщательно взвешивая факторы, обсуждаемые в этой статье, и сопоставляя их с конкретными потребностями вашего бизнеса, вы сможете принять обоснованное решение о том, какой вариант финансирования лучше всего соответствует вашему бизнесу.