Венчурные инвестиции 2021 года

Главные тенденции венчурных инвестиций в 2021 году

Ускорение цифровизации: Пандемия COVID-19 ускорила цифровизацию во всех отраслях, стимулируя рост венчурных инвестиций в технологии и программное обеспечение.

Увеличение финансирования на поздних стадиях: Инвесторы направляли крупные суммы в масштабируемые стартапы с доказанной бизнес-моделью и потенциалом роста.

Всплеск мегараундов: Было зарегистрировано рекордное количество венчурных сделок на сумму более 100 миллионов долларов США.

Рост альтернативных инвестиций: Инвесторы исследовали новые формы венчурных инвестиций, такие как акционерный капитал, конвертируемые облигации и пакеты с частными инвестициями в государственный капитал (PIPE).

Экологические, социальные и управленческие (ESG): Инвесторы уделяли все большее внимание ESG-критериям при принятии решений об инвестировании.

Увеличение активности нетрадиционных инвесторов: Семейные офисы, фонды прямых инвестиций и технологические гиганты все чаще участвовали в венчурном финансировании.

Основные отрасли, привлекающие венчурные инвестиции

Искусственный интеллект (ИИ) и машинное обучение (МО): ИИ и МО продолжали привлекать крупные инвестиции благодаря своему потенциалу для преобразования различных отраслей.

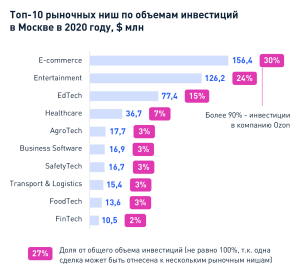

Электронная коммерция: Пандемия привела к всплеску онлайн-торговли, стимулируя рост инвестиций в стартапы в области электронной коммерции.

Финансовые технологии (FinTech): Финансовый сектор претерпел значительные изменения, в результате чего возникла необходимость в инновационных решениях FinTech.

Здравоохранение: Инвестиции в цифровое здравоохранение и биофармацевтику возросли на фоне растущих потребностей в доступном и эффективном медицинском обслуживании.

Устойчивость: Стартапы, ориентированные на устойчивость и сокращение выбросов углерода, вызвали интерес инвесторов, учитывающих ESG-критерии.

Основные выводы

Венчурные инвестиции достигли рекордного уровня в 2021 году, поскольку инвесторы искали возможности в растущих технологических и цифровых отраслях.

Инвесторы все чаще сосредотачивались на финансировании на поздних стадиях и крупных сделках.

Альтернативные инвестиции и ESG-критерии играли все более важную роль в принятии решений об инвестировании.

Венчурный рынок оставался высококонкурентным, и стартапам требовалось дифференцировать себя и демонстрировать потенциал роста.