Что такое целевой жилищный кредит

Что такое целевой жилищный кредит?

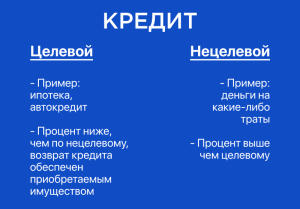

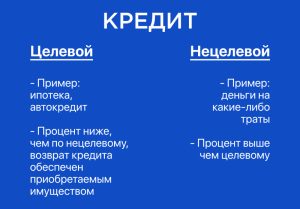

Целевой жилищный кредит — это тип ипотечного кредита, обеспеченный недвижимостью, предназначенной для финансирования приобретения, ремонта или рефинансирования жилой недвижимости. Целевые жилищные кредиты отличаются от ипотечных кредитов тем, что они обеспечены конкретным имуществом, а не общим состоянием заемщика.

Типы целевых жилищных кредитов

Существует три основных типа целевых жилищных кредитов:

Кредиты на покупку жилья: Эти кредиты используются для финансирования приобретения жилой недвижимости.

Кредиты на рефинансирование жилья: Эти кредиты используются для рефинансирования существующего ипотечного кредита с целью снижения процентной ставки, сокращения срока кредита или получения финансирования для других целей.

Кредиты на ремонт жилья: Эти кредиты используются для финансирования крупных ремонтов или реконструкций жилой недвижимости.

Преимущества целевых жилищных кредитов

Целевые жилищные кредиты имеют ряд преимуществ, в том числе:

Низкие процентные ставки: Целевые жилищные кредиты обычно имеют более низкие процентные ставки, чем незащищенные кредиты.

Длительный срок кредита: Целевые жилищные кредиты обычно имеют более длительный срок кредита, чем незащищенные кредиты, что приводит к более низким ежемесячным платежам.

Налоговые льготы: Проценты по целевым жилищным кредитам обычно вычитаются из налогооблагаемого дохода, что снижает общую стоимость кредита.

Страхование имущества: Целевые жилищные кредиты обычно требуют страхования имущества, что защищает заемщика от финансовых потерь в случае повреждения или уничтожения недвижимости.

Процесс подачи заявки на целевой жилищный кредит

Процесс подачи заявки на целевой жилищный кредит включает в себя следующие этапы:

1. Предварительное одобрение: Потенциальные заемщики должны сначала получить предварительное одобрение от ипотечного кредитора, чтобы определить сумму кредита, на которую они могут претендовать.

2. Осмотр имущества: Ипотечный кредитор произведет осмотр имущества, чтобы убедиться в его стоимости и состоянии.

3. Заявка на получение кредита: Заемщики должны заполнить заявку на получение кредита, предоставив финансовую информацию и документацию о недвижимости.

4. Оценка кредитоспособности: Ипотечный кредитор проверит кредитоспособность заемщика, включая его кредитную историю, соотношение долг/доход и средства на оплату авансового платежа.

5. Утверждение кредита: После проверки кредитоспособности и оценки кредита ипотечный кредитор утвердит кредит и выдаст письменное обязательство.

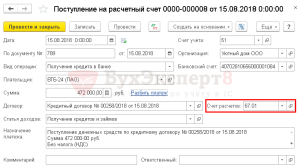

6. Закрытие: После утверждения кредита заемщики и представители ипотечного кредитора подпишут необходимые документы и профинансируют приобретение недвижимости.

Факторы, влияющие на одобрение целевого жилищного кредита

Существует ряд факторов, которые могут повлиять на одобрение целевого жилищного кредита, в том числе:

Кредитная история: Кредитная история заемщика является одним из наиболее важных факторов при одобрении ипотечного кредита. Хорошая кредитная история указывает на то, что заемщик имеет хорошую репутацию в своевременном выполнении своих финансовых обязательств.

Соотношение долг/доход: Соотношение долг/доход заемщика измеряет сумму ежемесячного дохода, который уходит на оплату существующих долгов. Низкое соотношение долг/доход указывает на то, что заемщик имеет достаточные финансовые возможности для погашения ипотечного кредита.

Авансовый платеж: Размер авансового платежа, который может сделать заемщик, также влияет на одобрение кредита. Больший авансовый платеж уменьшает сумму кредита, которую необходимо занять, и снижает риск для ипотечного кредитора.

Стоимость недвижимости: Стоимость недвижимости будет влиять на сумму кредита, которую могут одобрить заемщику. Ипотечный кредитор будет использовать оценку, чтобы определить стоимость недвижимости.

Советы по получению целевого жилищного кредита

Вот несколько советов по получению целевого жилищного кредита:

Улучшите свою кредитную историю: Перед подачей заявки на получение ипотечного кредита проверьте свою кредитную историю и исправьте любые ошибки. Также полезно погасить любые просроченные долги.

Уменьшите свое соотношение долг/доход: Постарайтесь сократить свои расходы и погасить любые долги, которые не являются обязательными. Это снизит ваше соотношение долг/доход и сделает вас более привлекательным кандидатом для кредитора.

Сэкономьте на первоначальном взносе: Цель состоит в том, чтобы сэкономить как можно большую сумму на первоначальный взнос. Это снизит сумму кредита, которую вам необходимо взять в долг, и сэкономит вам деньги в виде процентов.

Ищите варианты ипотечного кредитования: Существует множество различных ипотечных программ, доступных в зависимости от ваших индивидуальных обстоятельств. Поговорите с несколькими ипотечными кредиторами, чтобы сравнить варианты и найти программу, которая лучше всего соответствует вашим потребностям.