Целевое использование кредита юридическим лицам

## Целевое использование кредита юридическими лицами

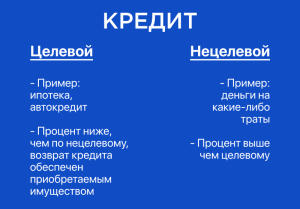

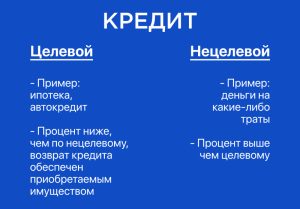

### Понятие целевого кредита

Целевой кредит — это вид займа, который предоставляется юридическому лицу на конкретные цели, указанные в кредитном договоре. Данные средства не могут быть направлены на иные цели, кроме заранее прописанных в договоре.

### Цели целевых кредитов

Целевые кредиты могут использоваться для самых разнообразных целей, в том числе:

— Приобретение основных средств (например, недвижимости, оборудования, транспортных средств)

— Рефинансирование существующих долгов (для снижения процентной ставки или продления срока кредита)

— Расширение бизнеса (открытие новых подразделений, покупка новых активов)

— Пополнение оборотных средств (для покрытия расходов, связанных с текущей деятельностью)

— Инвестирование в развитие бизнеса (исследования, разработка новых продуктов, маркетинг)

### Преимущества целевых кредитов

Низкие процентные ставки: Целевые кредиты обычно имеют более низкие процентные ставки, чем необеспеченные кредиты, поскольку они связаны с конкретным обеспечением.

Гибкие условия: Кредиторы могут быть более гибкими в отношении условий целевого кредита, таких как сумма, срок и график погашения.

Долгосрочное финансирование: Целевые кредиты часто предоставляются на более длительный срок, что позволяет компаниям распределить свои расходы с течением времени.

Целевое использование: Целевые кредиты гарантируют, что средства будут использованы для утвержденных целей, что может повысить эффективность бизнеса.

### Ограничения целевых кредитов

Ограничение использования: Средства целевого кредита нельзя использовать для любых целей, кроме указанных в кредитном договоре.

Необходимость обеспечения: Целевые кредиты обычно требуют обеспечения, такого как недвижимость, оборудование или денежные средства на счете.

Ковенантные требования: Кредитный договор может содержать ковенантные требования, ограничивающие деятельность компании или требующие достижения определенных финансовых показателей.

Риск нецелевого использования: Если средства целевого кредита используются для нецелевых целей, это может привести к нарушению кредитного договора и последующим негативным последствиям.

### Процедура получения целевого кредита

Процесс получения целевого кредита обычно включает следующие этапы:

1. Определение цели кредита: Определите четкую и конкретную цель, для которой необходим кредит.

2. Поиск подходящего кредитора: Исследуйте различные кредитные организации и сравните их процентные ставки, условия и требования к обеспечению.

3. Подача заявки на кредит: Соберите необходимую документацию, такую как финансовые отчеты, бизнес-план и информацию об обеспечении, и подайте заявку на кредит.

4. Рассмотрение заявки: Кредитор рассмотрит заявку и оценит кредитоспособность компании, цель кредита и предлагаемое обеспечение.

5. Уточнение и переговоры: Стороны могут участвовать в уточнении и переговорах по условиям кредита, таким как процентная ставка, срок и график погашения.

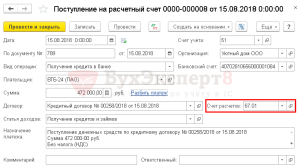

6. Одобрение и заключение кредитного договора: После одобрения заявки кредитор выдаст кредитный договор, который должен быть внимательно прочитан и подписан компанией.

7. Получение средств и целевое использование: После заключения кредитного договора компания получит кредитные средства, которые должны быть использованы строго по назначению.

### Типичные условия целевых кредитов

Условия целевых кредитов могут варьироваться в зависимости от кредитора, цели кредита и финансового состояния компании. Однако некоторые типичные условия включают:

— Сумма: Сумма кредита обычно определяется целью кредита и кредитоспособностью компании.

— Срок: Срок кредита может варьироваться от нескольких лет до десятков лет.

— Процентная ставка: Процентная ставка обычно устанавливается на фиксированном или плавающем уровне и зависит от кредитного рейтинга компании и условий кредита.

— График погашения: График погашения определяет, как компания будет погашать кредит, например, ежемесячными, ежеквартальными или полугодовыми платежами.

— Обеспечение: Целевые кредиты обычно требуют обеспечения, например, недвижимость, оборудование или денежные средства на счете.

— Ковенантные требования: Кредитный договор может содержать ковенантные требования, ограничивающие деятельность компании или требующие достижения определенных финансовых показателей.

### Рекомендации по использованию целевых кредитов

Чтобы эффективно использовать целевые кредиты, компании должны учитывать следующие рекомендации:

— Тщательное планирование: Четко определите цель кредита и убедитесь, что она соответствует вашим бизнес-целям.

— Выберите подходящего кредитора: Исследуйте различные кредитные организации и выберите кредитора, который предлагает лучшие условия и отвечает вашим потребностям.

— Тщательно изучите кредитный договор: Убедитесь, что вы понимаете все условия кредитного договора, включая процентную ставку, срок, график погашения и ковенантные требования.

— Используйте средства по назначению: Используйте кредитные средства только для утвержденной цели, указанной в кредитном договоре.

— Соблюдайте ковенантные требования: Регулярно сверяйтесь с финансовыми показателями и соблюдайте все ковенантные требования, установленные в кредитном договоре.

— Регулярно обновляйте кредитора: Информируйте кредитора о ходе реализации проекта, финансируемого кредитом, и любых значительных изменениях в финансовом положении компании.

### Заключение

Целевые кредиты могут быть ценным инструментом для юридических лиц, предоставляя доступ к финансированию для конкретных целей. При ответственном использовании целевые кредиты могут способствовать росту и развитию бизнеса. Однако важно учитывать ограничения и потенциальные риски целевых кредитов и тщательно планировать их использование.